招商银行:2023年中国私人财富报告

高净值人群财富目标稳中求进

2023年,高净值人群的财富目标中,“保证财富安全”“个人事业/企业发展”“慈善及社会责任”提及率明显提升;“创造更多财富”有所下滑。相应地,高净值人群历经疫情洗礼,仍需时间恢复投资信心,当下风险偏好稳健,近九成客户保持适中和较低的风险偏好。对于未来两年,高净值人群倾向稳中求进,更愿意尝试高收益、高风险投资的人群比例显著提升,风险偏好有望逐渐修复。资产配置方面,当下,高净值人群境内资产配置相对稳健,近六成资产配置在现金及固收类;而展望未来两年,更多人倾向在增加保险配置同时,布局其他另类投资(如黄金),加大私募证券投资并减持投资性房地产。

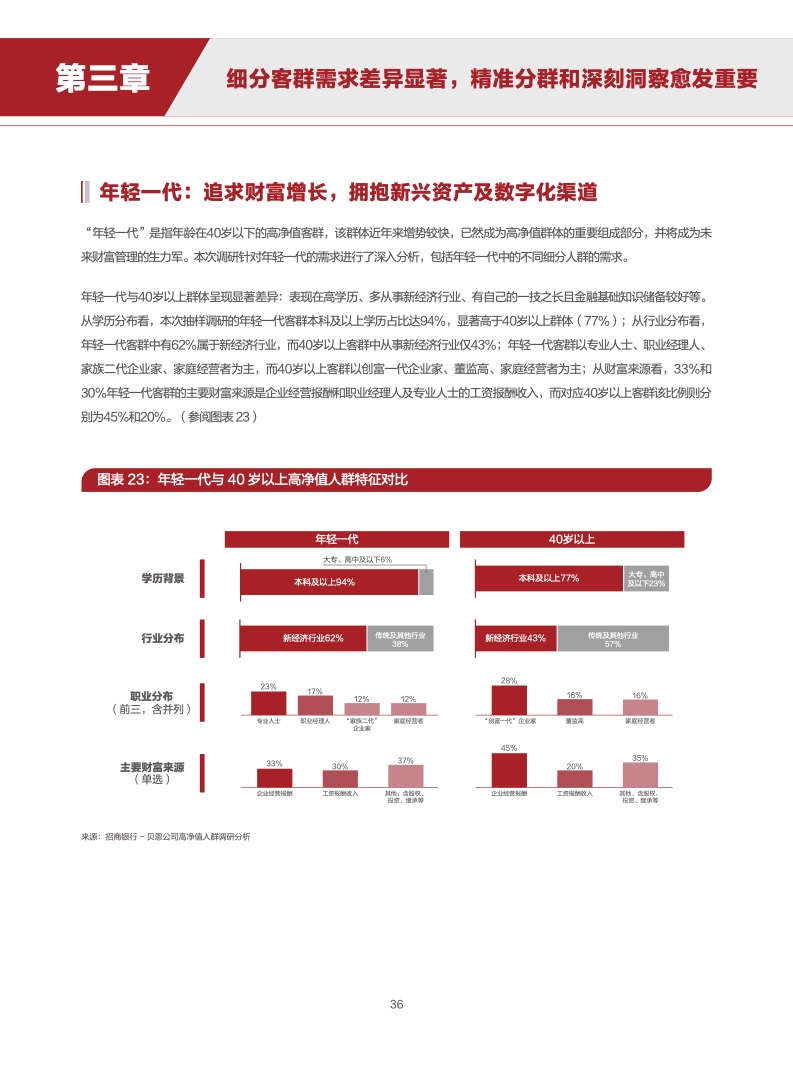

客群结构持续演变,年轻一代比例持续提升

本次调研受访者中的新经济群体占比因互联网等行业市值波动而较2021年缩减。未来,专精特新等行业的快速发展有望驱动新经济群体重回增长通道。从年龄分布来看,客群进一步年轻化。相较40岁以上客群,40岁以下的年轻一代整体风险偏好更高,财富目标看重创造更多财富,并对新兴产品更感兴趣。交互方式上,年轻一代对数字化接受程度更高,私行应充分利用数字化渠道,并在复杂场景配合面对面交互。对于年轻一代中的家族二代群体,近六成有财富继承需求。无论是否承袭家业,二代客群均期待私行提供继承资产的长期投资理财服务。

细分客群需求差异显著,需提供定制化综合解决方案

本次调研延续了2021年方法,并基于近两年市场情况对各类客群的需求变化进行了动态分析,发现不同客群综合需求差异越发明显。例如,创富一代更为看重财富传承、个人事业及企业发展;家庭经营者最关注子女教育;而专业人士则最关注创造更多财富。这就要求私人财富管理机构精细化客户分群,从而精准识别、洞察细分客群需求,并基于客户差异化需求提供定制化的金融及非金融综合解决方案。

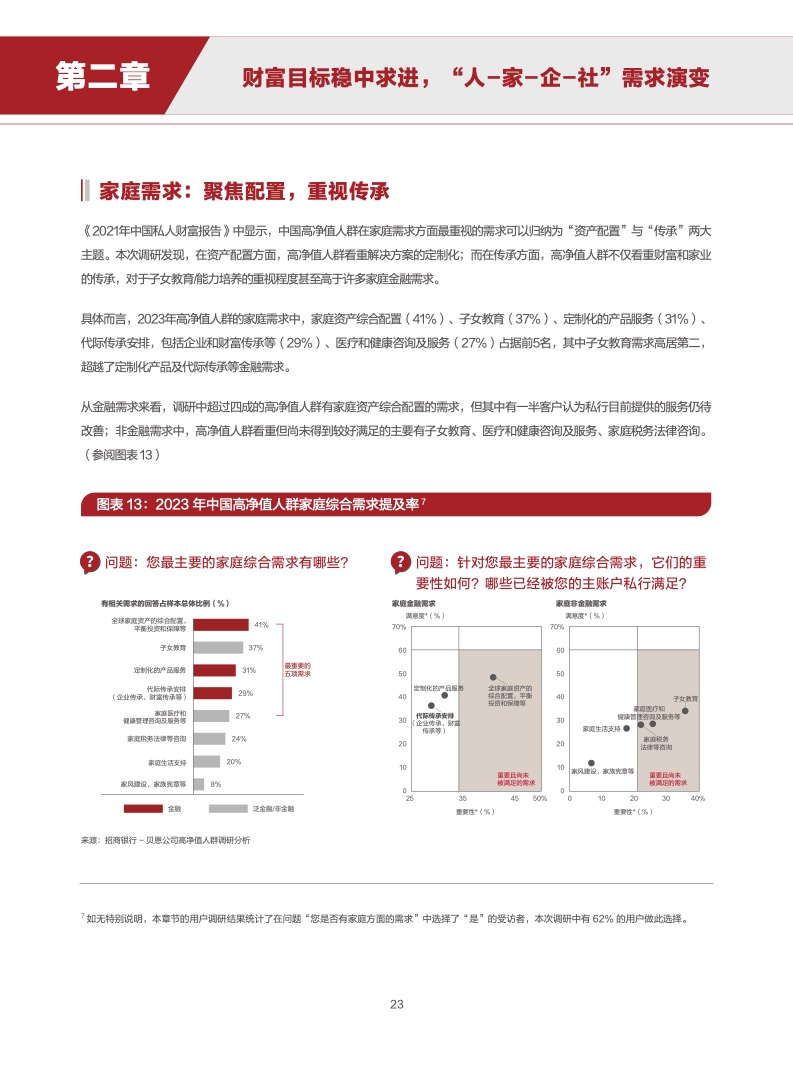

从意愿到行动,财富传承安排进入普及深化阶段

随着高净值人群的投资理念日趋成熟,机构对投资者在传承方面的教育逐步深化,财富传承的重要性和急迫性进一步凸显。本次调研发现已有超过七成高净值人群在着手准备财富传承,目前传承方式以购置保险及房产为主,未来预计拓展的方式主要包括创设家族信托和企业股权安排等。同时,传承需求的外延扩展至企业交接班的需求及子女能力培养。

“财富向善”成高净值人群主流价值观

报告显示,高净值人群作为“先富”人群,积极响应号召,主动热心公益、践行慈善、回馈社会,其综合需求从专注于个人、家庭、企业,扩展到社会责任、公益和慈善领域。不同客群希望参与社会公益的方式存在显著差异。创富一代企业家和董监高更希望通过慈善架构设计(包括成立慈善/公益基金会、慈善信托)参与到社会公益慈善活动中,并期待树立企业的社会责任意识;董监高群体更期待推荐公益捐赠平台和慈善项目,在客户访谈中,多位客户反馈自己由于工作繁忙及缺乏直接的公益慈善捐助渠道,主要通过互联网线上公益平台定期捐助,期待未来能有更具公信力的公益平台帮助筛选和验证慈善项目;家庭经营者倾向以更广泛多元的方式回馈社会,不仅包括公益捐款,还期待能够身体力行地参与到慈善服务之中,并期望不断培养子女、家族的社会责任意识。针对高净值人群在公益慈善领域的需求,各类私人财富管理机构应各施所长,为客户提供差异化的解决方案。

客户重视旅程体验,要求全生命周期专业陪伴

本次调研中,首次引入客户旅程概念,以更精细化地评估私行服务各环节的体验及重要性。调研结果显示高净值客群对客户体验愈发重视。这就要求私人财富管理机构能更好理解客户综合需求,并在全生命周期提供专业陪伴。