简单说说,精算师如何看待自己的养老规划跟年金险?

教育金,年金保险,这类保险保乎精算君一直很少分析,但是问的人越来越多。

很早前保乎精算君写过一篇关于教育金保险的文章,里面指出如果仅仅用教育金保险来匹配孩子的教育金需求,并不见得是最佳选择。

而对于年金保险,在退休养老这件事情上,又能发挥什么作用呢??今天,精算君跟大家一起聊聊。

可能是老了,越来越多的朋友开始叨叨养老退休金的问题。大家都觉得现在可以放心去投资的品种越来越少,过去钱不多的时候,都会投资点P2P固收或者股票,高风险博高收益。现在有点小积蓄了,反而也变得更谨慎,大家越来越懂分散投资。也就是这样,以咨询我年金险为目的的饭局也就比原来多了。

实际上,目前市场上的储蓄型保险,年化收益率大多都不高,4%已经是比较不错的产品了。我们看其他储蓄产品,余额宝能轻松拿到3.9%的收益,P2P更是2到3倍。所以,不到4%的收益,还有一定流动性限制,储蓄型保险真是弱爆了!相信很多人都无法理解这类保险存在的意义。

那如果精算君说:说服你购买的不是收益,是强制储蓄为养老做好规划呢?这个理由能否提升点对年金产品的好感度?

其实,很多人为自己的养老做了退休规划,55岁前挣够400万,然后简单粗暴存银行,按3年定存利率2.75%,每月拿9167的利息做生活费,再加上国家的养老金,退休生活还能比较滋润。

不过,首先要保证你能省下来这400万。其实存钱不难,难的是千方百计阻止你存钱的消费欲望。谁都难保,存好的一笔钱,一不小心买了单反、买了车,或者这么不幸没有健康保险下遭遇了大病,钱都用来治病了。

更可能出现的情况是,这些养老本成为了孩子的“老婆本”或“嫁妆”!

那么,对于管不住手的人,通过强制储蓄的储蓄型保险来规划养老,理由非常充分。对于投资遇到瓶颈、迫切需要多渠道分散投资的中产家庭,储蓄型保险也是一个选择。

精算君的一位香港朋友,未到退休年龄已经实现了财务自由,有空给保险公司做做顾问,更多时间是和太太全世界旅行。他们早早做好了养老规划,不仅有股票、基金、房子收租,还有商业养老保险。通过这种资产组合,除了能满足每月生活开支外,还有足够的现金流支持他们实现理想退休生活。

为什么精算君会一再呼吁我们这一代要趁早关注自己的养老规划?先看这张图。

作为独生子女的一代,相信很多人跟精算君一样,面临的可能是4个老人的赡养和至少1个孩子的抚养压力,加上不断高企的房价(房子背后牵扯着户口、孩子教育和医疗问题),真正为自己存下来的钱应该就不多了,如果还没有适当的养老规划,到自己真正老的时候,还谈何容易。

如何正确理解养老风险,其实就在于三个字“老不死”:即在退休后没有足够多的钱的来按照自己的预期方式来生活,退休后的生活质量较退休前有大幅的下降。

当然,退休后的生活开支其实跟退休前几年没有太大的区别,因为孩子已经基本独立,生活开支无非就是刚性和非刚性两部分。

所谓刚性,大约就是衣食住行和医疗护理开支,非刚性的主要是各种娱乐、旅行、个人爱好(老人最爱的摄影)等。

刚性部分,除了正常的医疗护理开支外,衣食住行开支相对固定,而且必须满足,因此精算君建议用低风险甚至“零风险”的资产来应对,因此,国家养老保险和商业保险就非常合适。

而对于医疗护理开支(尤其是大额的医疗护理开支),通常就需要依赖商业健康保险以及一定的现金储蓄。

既然搞清楚了我们退休生活开支的哪一部分最适合给保险来满足,接下来我们就来看看商业保险,能给我们提供什么?

无论退休与否,其实我们每月的衣食住行开支,都相对固定,因此我们能比较好地去预估自己的每月或每年的现金流。那么按照这种稳定的现金流(出)模式,商业保险中,最好匹配的产品通常就是年金保险。

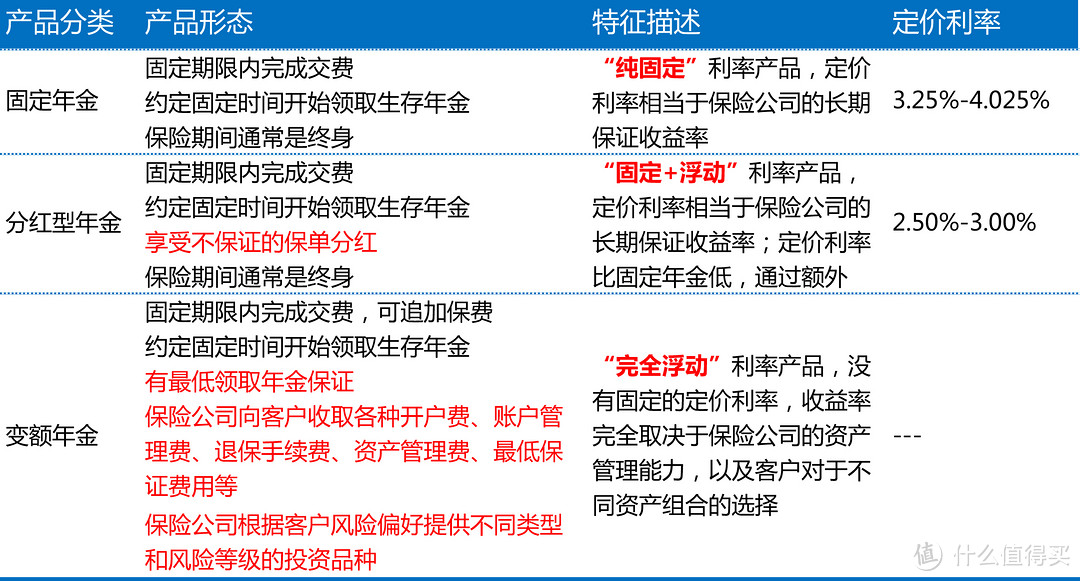

关于年金保险,精算君将最常见的三类年金险的保险形态总结如下:

在上面三种常见形态中,变额年金比较少见。为什么?因为变额年金基本属于“代客理财”,按照国内金融业发展程度,保险公司很难直接与证券、银行业正面竞争。

而对于分红型年金和传统固定年金,2013年后传统人身险的定价险利率松绑,传统固定年金的定价利率直接飙升到最高4.025%,加上附加万能账户的加持,给“快速返还生存金”提供二次增值,这些“变种”固定年金的“综合内部收益率”,其实已经赶得上中档分红水平下的分红型年金。

从现金流匹配的角度说,精算君人认为,固定年金在一定程度上最能匹配退休后基本生活开支部分。而且,这种产品因为保险责任相对简单,更便于消费者的理解,也能节约消费者未来的管理成本。

在说是否值得买之前,精算君还要继续科普下固定年金险。

在固定返还的年金险产品里,目前在售产品按照年金开始返还的时间,可以分成两种:

1. 投保5年后开始返还的“快返型”年金,

2. 在固定年龄开始返还的年金(例如60岁/65岁/70岁开始领取)。

对于前者“快返年金”,应该是目前市场最主流的,为什么?首先,保险公司在设计产品的时候就无意识地将这类产品的“假想敌”认为是传统固定收益产品,而消费者也更乐于接受这种快速领取生存金的体验,这跟传统固收产品投资后立即计息的体验一样。因此双方一拍即合。

但是因为快返的特定,相当于你交进去的钱,还没有来得及被保险公司运作增值,就被你领取走了,因此为了既能满足产品形态具有吸引力,又要保证年金险的增值效率,保险公司想出了“附加账户二次增值”的大招。

不过,受限于去年保监会【2017年】134号文的影响,万能险不再能作为这类快返年金的附加险,于是今年有保险公司想出了以另一款固定年金保险作为附加险的方式,将主险年金保险的生存金,以“保费”形式交进这个附加年金账户,形成了二次增值。

小科普:年金二次增值原理

“附加年金保险也是一个传统固定年金,定价利率与主险相同,甚至可能更高。主险每期返还的生存金,将被再次存进去一个固定收益率的附加年金账户中,实现二次增值。这种形态对于原来的“年金+附加万能账户”的缺点就是,受到年金险定价利率4.025%的限制,因此整个账户的收益率(复利)也将无法突破4.025%。”

这种以附加年金保险的快返年金险,精算君找到了一款产品,并以这款产品的利益给大家展示一下,是如何通过附加年金的“减保”来实现退休金的领取。

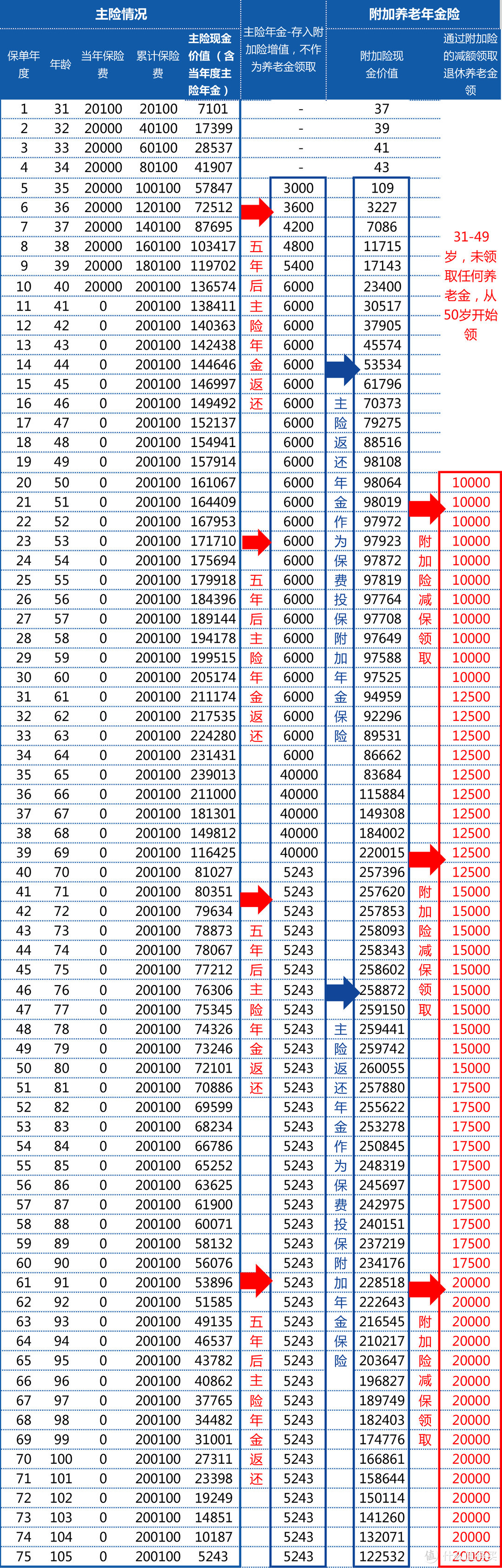

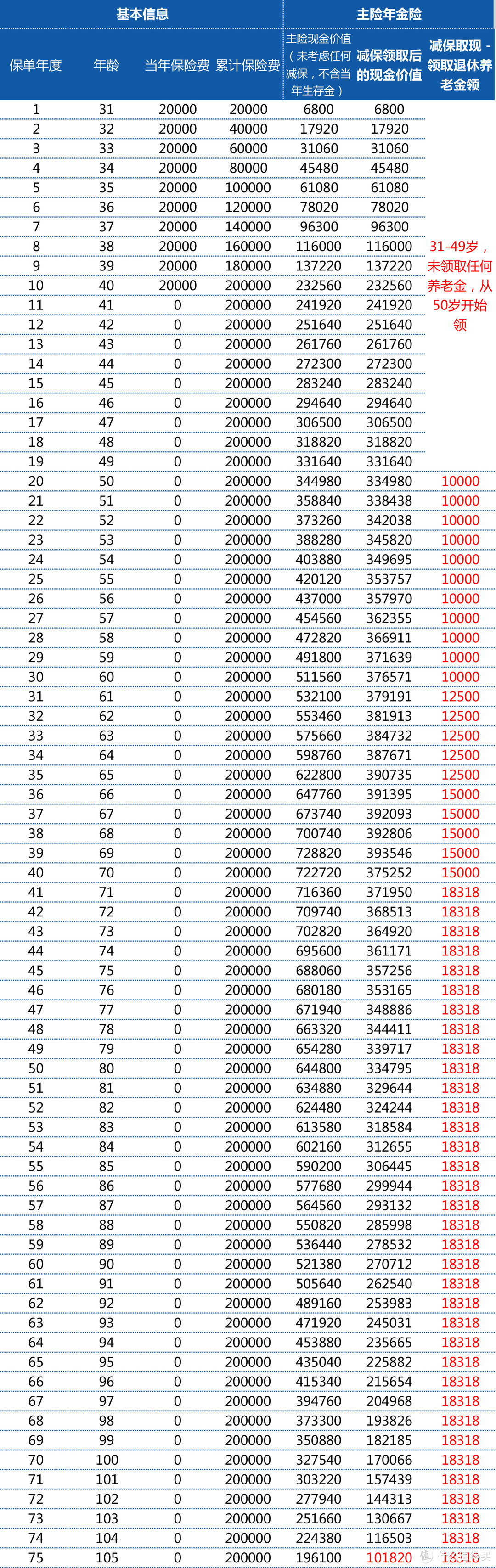

案例:30岁男性,购买这款年金保险,年交保费2万元每年,交费期10年,保险期间为终身,从50岁开始逐步减保附加年金险,领取养老金。选择投保一款快返年金。

投保主年金险,每年2万保费缴纳10年,第五年开始每年固定返还,返还年金不提取直接作为保费,再投保一份附加年金险。到50岁退休,通过减保方式领取。

上图中红色字部分,就是我们通过这个“年金+附加养老年金”组合的附加险的逐年部分减保而领取的实际养老金,主险年金险从第5年开始到合同终止为止,每年所给付的生存金都建议直接存进去附加账户做二次增值。

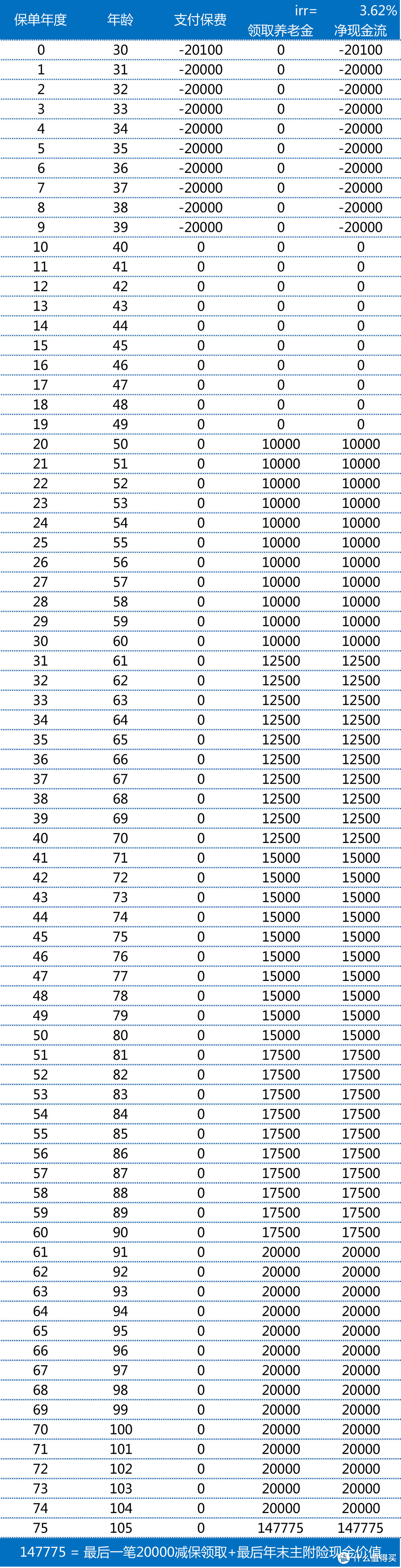

如果按照内部收益率测算,这款年金产品领取到105岁为止的irr为年复利3.62%。

按照精算君反推的结果,这款快返年金保险的定价利率大概在3.7%-3.9%之间,测算现金流的内部收益率(IRR)达到3.62%,考虑到这里面还要考虑预定费用和死亡率的影响,已经算是比较优秀的产品了。

注意:因为该产品不涉及任何分红万能投连等非保证保险利益,上图展示的保险利益都是确定可以确定领取的。

而对于固定年龄才开始有生存金返还的年金保险,目前的确在市场遇冷。年金保险目前主力购买人群都在线下,感性消费因素影响较大,这类产品因为缺少“快速见效”的返还设计,因此看起来就没有这么性感。

其实从实际产品竞争力来讲,延后领取的年金保险,其实并不差,甚至可能更好。

而且,延后领取的年金保险,从产品形态上来讲,会更简单,不需要任何的附加险,保险责任的厘定也非常明确:从XX岁开始领取固定比例的生存年金。

为了弥补产品的竞争力,保险公司往往还会将这类年金的现金价值做得很高,允许投保人在资金紧张的情况下能通过“保单”甚至“无限期展期”(现金价值足够利息即可)来实现资金融通。

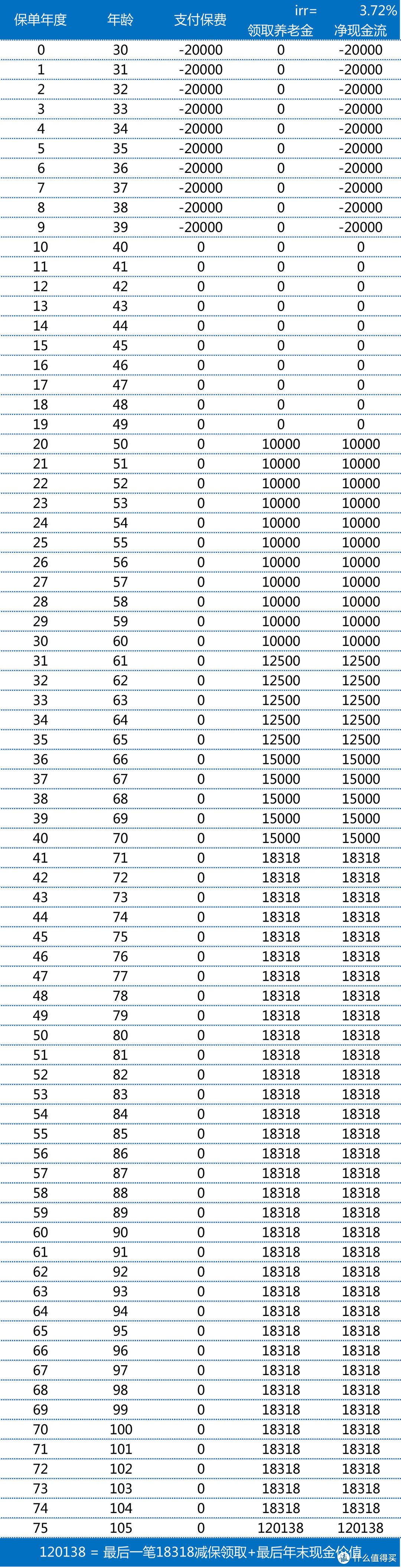

下面精算君一款在固定年龄开始领取养老金的年金产品为例,给大家说明。注意,这款产品约定只能从70周岁开始才派发生存金。因为生存金领取时间太晚,我们仍然是通过“减保”来实现退休金的提前领取。

案例:同上,30岁男性,购买这款年金保险,年交保费同样是2万元每年,交费期同样是10年,保险期间为终身,从50岁开始减保领取养老金。

因为我们通过逐年减保领取,因此该产品的现金价值从50岁减保开始,与原来出现了不同的变化趋势,但现金价值的最高点仍然出现在70岁前后。

如果按照内部收益率测算,这款年金产品领取到105岁为止的irr为年复利3.72%,比之前快返年金略高0.1%。

写到最后,估计有不少小伙伴会质疑,3.6%-3.7%的年复利投资回报,好不好?能赶得上通胀吗?

其实,这里可以延伸三个话题:

很多人提到通胀,都会联系到房价的增长。而房地产实际是被被地方政府垄断,房价从成本和税收等多方面都受到了过分的人为干预,其价格的膨胀被误解为通货膨胀。但个人认为如果要体现房地产对CPI的影响,应该体现在房租的增长,而非房价的增长。所以,对于真实CPI,精算君始终感觉不是大家想象的这么夸张。

第二个问题,3.6%的年化复利水平,高不高?精算君认为,得看风险。其实,年金保险3.6%的年复利,就是相当于目前的10年期国债收益率(年复利3.69%,相当于10年期无风险投资收益率),所以,我们可以简单认为,在目前的强监管环境下,购买此类年金保险,相当于就是去赚取无风险投资回报了。

第三个问题,年金保险真正给我们带来的是什么?这个问题其实已经有答案了,给我们带来的长期无风险的投资回报,给我们带来了一笔稳定而且确定的现金流,帮我们做了强制储蓄。

最后,精算君要再次申明自己的观点:如果谈养老规划,只有商业保险,那是失败的,需要多元化资产组合,高中低风险都有配置。

从现金流匹配的角度说,年金保险比较适合作为我们长期养老规划中的一部分,能帮我们解决退休后“刚性”生活开支问题。

同名微信公众号和知乎专栏(保乎笔记,id:baohunotes),欢迎大家一起关注!

更多养老相关信息,关注养老计划,和张大妈一起慢慢变老~~