马云被约谈 蚂蚁新的紧箍咒

来源:德林社

文|金卫

11月2日晚,“马云被约谈”引爆舆论。

证监会网站消息显示,中国人民银行、中国银保监会、中国证监会和国家外汇管理局对实际控制人马云、董事长井贤栋、总裁胡晓明进行了监管约谈。

约谈,谈了什么,不知道。但这种事,字数越少事越大。

当晚,蚂蚁方面回应称,会深入落实约谈意见,继续沿着“稳妥创新、拥抱监管、服务实体、开放共赢”的十六字指导方针,继续提升普惠服务能力,助力经济和民生发展。

于是,社会有个热词诞生,叫:马已今服,或马已经服。

目前,正是蚂蚁集团上市的关键时刻,11月1日,蚂蚁集团刚公布打新中签结果,有70万中签号,11月5日,A+H股同步上市,募资346亿美元,创造人类史上最大的IPO,蚂蚁集团总市值起步就是2.1万亿元。

无论是蚂蚁集团管理层还是蚂蚁员工、马云的富豪朋友圈,战略投资者,还有中签散户,都对这场IPO翘首以盼,很多人的命运甚至会因此改变。

在此关键时点,蚂蚁集团的实控人、董事长、总裁被监管约谈,非常罕见。这背后透露出了蚂蚁与监管新一轮的博弈。

蚂蚁上市关键期,马云大嘴惹争议

今年7月20日,蚂蚁集团宣布“A+H”上市计划,9月18日,上交所正式同意蚂蚁集团科创板上市申请,创造了科创板第二的申请获批纪录。

不过,其后关于蚂蚁集团的IPO争议不断。10月中旬,有报道称蚂蚁集团10月上市计划出现延期,主要是蚂蚁战配基金支付宝独家配售涉嫌违规。其后,蚂蚁两度回应称销售战配基金合法,而金融系统则质疑打监管擦边球、“吃独食”。

蚂蚁走过了基金配售争议,也顺利地获得证监会的绿卡。

10月21日,证监会官方同意了蚂蚁集团的科创板IPO注册,蚂蚁集团随即在A股、港股更新招股意向书,并公布上市发行方案,启动了招股工作,代码为688688。

然而,在此关键时点,蚂蚁集团的实控人马云却“祸从口出”。

10月24日,马云在外滩金融峰会上关于“金融创新”等的辛辣言论,捅了金融圈的“马蜂窝”,引发了一场大讨论。

有媒体报道,马云自称以非专业人士身份出席,实则“炮轰”金融监管,称银行是“当铺思想”,嘲讽巴塞尔协议像一个“老年人俱乐部”,扼杀创新;他还指出中国金融问题不是系统性风险,而是缺乏金融生态系统。

马云直言:“我们现在管的能力很强,监的能力不够,好的创新不怕监管,但是怕昨天的方式去监管,我们不能用管理火车站的办法来管机场,不能用昨天的办法来管未来。”

马云火花四溅的演讲,在业界迅速引发热议。尤其是在蚂蚁上市已经尘埃落定之下,马云为什么会以前所未有的尺度向监管部门“开炮”?

社会舆论自然将这次演讲与约谈相关联,似乎是马云的激进言论,惹怒了监管部门,才有后面的约谈等监管动作。事实上,蚂蚁与监管的博弈十几年来从未停止,这一次,只不过将蚂蚁金融与监管的矛盾再度公开化了。

在四部委约谈的当晚,银保监公布了《网络小额贷款业务管理暂行办法(征求意见稿)》(下称《征求意见稿》),这次的征求意见稿对网络小贷明确了准入条件、资金来源、杠杆率。

这个办法,指向了蚂蚁收入来源核心部分“花呗借呗”,形成一场新的强监管,蚂蚁在金融业务领域高速扩张的业务也会戴上紧箍咒。

蚂蚁赚钱的秘密,难脱金融外衣

马云是敢为天下先的人物。从最初创办支付宝,为商家交易提供担保,再到余额宝,引入货币基金,发展金融科技等,颠覆诸多行业形态。

当年,马云有一句豪言“如果银行不改变,我们就改变银行”,这在今天听来仍然振聋发聩。

蚂蚁集团通过早期淘宝、天猫、支付宝等业务,掌握了大量中国人的日常消费及理财信息,在此基础之上,蚂蚁做起了金融业务,这也并不奇怪。

尽管,蚂蚁集团已脱下金融外衣,强调自己的科技属性,并将名字由蚂蚁金服改成现在的蚂蚁集团。但是,蚂蚁集团赚钱的秘密还是离不开金融。

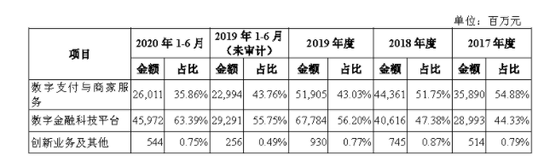

2019年,蚂蚁集团全年营收1206亿元,同比增幅超过40%,净利润为180.7亿元。为蚂蚁集团贡献营收的三大业务板块分别为:数字支付与商家服务、数字金融科技服务、创新业务及其他。

今年上半年,蚂蚁营收达到725.28亿元,同比增幅超过38%,这三大业务项的占比分别为35.86 %、63.39%和0.75%。

其中,今年上半年数字金融科技服务业务收入为459.72亿元,占蚂蚁的总收入比重超过六成,较去年同期增加7.2个百分点。从2019年起,数字金融业务超过支付业务,已成为贡献营收最多的业务板块。蚂蚁集团在招股书中直言:数字金融科技平台收入的增长“预计将成为公司未来增长的重要驱动因素”。

目前,蚂蚁金融科技的触角从支付起步,触达多个领域:贷款、保险、理财、保理等。其中,贷款业务贡献了最多的营收,2020年上半年占比39.4%。

蚂蚁是怎么放贷的呢?主要就是他的花呗和借呗,这成为不少年轻人的必备。前不久,蚂蚁出了一则关于花呗、借呗的广告,其台词是“花钱才有仪式感,才能获得幸福”,因宣扬错误价值观受到社会批判。

但正是花呗、借呗,成就了蚂蚁集团的核心收入来源。蚂蚁集团在路演时表示,截至2020年6月,平台上大多数消费贷款的年利率在14.6%以下。

招股书显示:数字金融科技平台业务又分为微贷科技、理财科技和保险科技业务三个子板块。其中,微贷科技在2020年上半年营收为285.86亿元,占总营收比重为39.4%,是创收最多的业务子板块。

关于微贷科技的营业收入,招股书这样写到:主要来自于“公司主要按照金融机构等合作伙伴相应获得利息收入的一定百分比收取技术服务费”。

在微贷科技平台撮合的逾2万亿元的贷款中,1.73万亿为消费贷款,通过旗下全资控股的两家小贷公司与金融机构合作发放;4217亿元为小微贷款,旗下参股银行网商银行是最重要的合作方,也与其他合作金融机构合作发放。

蚂蚁集团旗下有两家全资小贷公司,分别是重庆两家小贷公司。一家为重庆市蚂蚁小微小额贷款有限公司(简称“蚂蚁小微”)成立于2013年8月,注册资本120亿元,是淘宝及天猫的贷款产品“花呗”的运营主体;另一家重庆市蚂蚁商诚小额贷款有限公司(简称“蚂蚁商诚”)成立于2011年,注册资本40亿元,是支付宝的贷款产品“借呗”的运营主体。

蚂蚁集团在答复上交所问询函时表示:“公司旗下的小贷公司(主要为蚂蚁商诚及蚂蚁小微)的主要业务包括发放贷款和资产转让业务等,该等子公司发放贷款的绝大部分后续通过资产管理计划转让给银行及其他持牌金融机构为主的投资者”。

蚂蚁成长为巨兽,高杠杆循环模式撬动大收益

我们知道,在中国放贷需要金融牌照,无论是银行还是消费金融,都要申请牌照,蚂蚁集团放贷,采用了一个变通的方法就是地方的小贷牌照。

为什么蚂蚁集团的小贷牌照来自于重庆?

重庆市原市长黄奇帆在几次公开演讲时就重复了这个故事。

黄奇帆讲述:

2013年,马云到重庆,在办公室,我和他中午一起吃面。

我问他:”你有什么事想做还没做成?”

他说,蚂蚁金服体系下想搞花呗、借呗两个网贷公司,但因为2013年浙江温州等地区有较多的民间借贷公司暴雷,很多地方把各类民间贷款公司包括网络贷款公司审批“冻结”了。

我说,“你只要满足企业自有资本金、不向网民高息揽储、在国家许可的借贷市场合规融资、向有场景的客户放贷、有大数据人工智能为基础的客户信用审控等5个条件,我马上批。现在花呗、借呗都在重庆,给蚂蚁金服贡献了约一半的利润。

黄奇帆演讲时还透露,当时,蚂蚁两家小贷公司的注册资本金是30亿元,并用了2倍杠杆向银行贷款了约60亿元,形成了90亿元资本金。花呗、借呗用这些钱放贷,按照重庆市2.3倍的杠杆率要求,只能放出200亿元左右贷款,而蚂蚁集团将花呗借呗资产打包成ABS资产包,在资本市场反复融资,由于ABS循环融资没有次数限制,三年多时间里,蚂蚁集团用发行ABS循环融资了40余次,形成3000多亿元的规模。

2017年初,央行、银监会和证监会整顿资管业务时,发现蚂蚁集团两家小贷公司的杠杆率已经达到100倍左右,到2017年6月,借呗的贷款余额达到1659.85亿,花呗的贷款余额达到992.09亿,合计约2652亿元,比重庆市的2.3倍杠杆率要求,高出了天际。后来,监管机构作出规定将ABS发行次数上限定为5次。

事实上,蚂蚁集团这套模式,被称为是“高杠杆无限循环模式”,利用自身的消费场景和用户数据,只需要少部分的本金,就可以把贷款规模做的很大,即便是14.6%的利息,也会形成非常可观的收益,可谓是空手套白狼。

笔者曾参加一个银行会议,一些银行行长对蚂蚁高杠杆无限放贷的杠杆模式颇为不满,认为这存在巨大的监管漏洞,传统银行放贷都有资本金、拨备率、杠杆率的严格约定,但是却放任蚂蚁成了巨兽。

2017 年底,我国开始对互联网小贷进行整顿,互金整治办下发了《关于规范整顿“现金贷”业务的通知》,对网络小贷的资金来源和杠杆比例都作了大幅收紧要求,而这期间,蚂蚁小贷和蚂蚁商诚小贷不断扩充资本金,最终将资本金扩充到了160亿元。

不过,即便按照5次ABS融资上限,也只能做到800亿规模,而蚂蚁的消费贷款达到1.73万亿,它是如何做到的呢?

招股书显示:截至6月末,蚂蚁旗下两家小贷公司实收资本合计160亿元,净资产合计358.24亿元。

而蚂蚁通过微贷科技平台的1.73万亿为消费贷款中,反映在蚂蚁自身的资产负债表当中的,仅有400亿元左右。

蚂蚁集团称,与约100家银行合作伙伴合作开展业务,同时也与信托公司合作。在蚂蚁所促成的贷款中,大概98%的贷款由金融机构合作伙伴进行实际放款,或已实现资产证券化。

如果是与金融机构合作放贷,那么蚂蚁集团就只能收取些手续费,如果是采用ABS高杠杆无限循环模式,那么蚂蚁集团仅需要少量的资本金可以撬动巨大的收益,蚂蚁集团当然希望是后者,可是,传统银行不干啊,监管不可能放任不管。

事实上,这些天的社会对蚂蚁的议论,主要集中在金融监管等问题上,刷屏文章如《谁都可以抱怨,唯独蚂蚁不应该”》、《防止“蚂蝗”帝国》,很大程度指向蚂蚁本身就是吃着监管红利长大,但像是个“巨婴一样因为奶没吃够而哭了”,像花呗、借呗宣扬“花钱才有仪式感,才能获得幸福”,通过科技手段变相地诱导年轻人过度消费。

监管层发声,要创新也要接受监管

马云演讲、蚂蚁上市受到关注之际,近几天,央行主管的《金融时报》也开始连续发声。

10月31日,《金融时报》转载刊发《关于金融创新与监管的几点认识》一文;11月1日,该报再次刊发标题为《资深学者:大型互联网企业进入金融领域的潜在风险与监管》的文章;11月2日下午,该报再次撰文《资深学者:在金融科技发展中需要思考和厘清的几个问题》。

作为中国人民银行、保险监督管理委员会、国家外汇管理局指定披露重要信息的媒体,《金融时报》这三篇文章所指不言而喻。

《资深学者:大型互联网企业进入金融领域的潜在风险与监管》文中直言, 若大型互联网企业大量开展金融业务,但却宣称自己是科技公司,不仅是逃避监管 ,更容易无序扩张,造成风险隐患,不利于公平竞争,也不利于消费者保护。

《资深学者:在金融科技发展中需要思考和厘清的几个问题》直接亮剑点名蚂蚁旗下各类产品:对于当前所谓最具“创新”色彩的蚂蚁集团,穿透来看,其基本的业务模式仍然是支付(支付宝)、吸收存款(网商银行、支付宝历史上曾经形成的客户资金沉淀)、发放贷款(网商银行、两家小贷公司、花呗借呗等类信用卡业务)、货币市场基金(天弘基金的余额宝)、代销金融产品(支付宝连接到余额宝所形成的货币市场基金与其他资管产品代销)、保险业务(信美人寿、蚂蚁保保险代理、与商业保险高度相似的“相互宝”)等。

银保监会消费者权益保护局局长郭武平也发文称,从消费者服务角度看, 金融科技公司的“花呗”“白条”“任性付”等产品,其内核与银行发行的信用卡没有本质差别 ,也具有信用供给和分期付款的功能,消费者支付的利息与费用是其盈利主要来源;再如“借呗”“金条”“微粒贷”等产品,与银行提供的小额贷款无本质差别。

11月2日这一天,央行行长易纲在香港金融科技周“数字经济中的央行角色”主题会议上就大型科技公司和传统商业银行的竞争、消费者隐私保护等问题表态,他说:“大科技公司是金融游戏规则改变者,消费者隐私保护是极大挑战。”

10月31日,国务院金融稳定发展委员会(以下简称金融委)召开专题会议,会议有三分之二的内容是关于金融科技,明确提到“既要鼓励创新、弘扬企业家精神,也要加强监管,依法将金融活动全面纳入监管,有效防范风险。监管部门要认真做好工作,对同类业务、同类主体一视同仁。”

监管层所强调的更多的是“对待监管主体一视同仁”,像蚂蚁集团以“创新”之名高杠杆无限循环模式走不通了。

在四部门联合约谈马云之后,银保会出台文件《网络小额贷款业务管理暂行办法》(征求意见稿),其中有几点值得关注:

1)全国性互联网小贷公司审批权直接上收。未经国务院银行业监督管理机构批准,小额贷款公司不得跨省级行政区域开展网络小额贷款业务。

2)注册资本,全国性的不低于50亿。

3)业务:可以发行ABS,可以发债。

4)杠杆率。经营网络小额贷款业务的小额贷款公司通过银行借款、股东借款等非标准化融资形式融入资金的余额不得超过其净资产的1倍;通过发行债券、资产证券化产品等标准化债权类资产形式融入资金的余额不得超过其净资产的4倍。在单笔联合贷款中,经营网络小额贷款业务的小额贷款公司的出资比例不得低于30%。

这几条规定叠加起来,直接卡死了杠杆率,使得网络小贷的监管标准全面向银行看齐。

根据金融监管研究院的分析,如果将蚂蚁出资比例提高到30%,意味着同样驱动1.8万亿联合贷款,需要至少5400亿元表内贷款,外加1700亿元ABS,总计需要通过蚂蚁小贷放款7100亿。而根据表内贷款最多5倍杠杆的原则,蚂蚁小贷资本金需要扩充到1400亿元的规模。

也就是说,蚂蚁需要补充的资本金很可能超过1000亿元,而目前蚂蚁的资本金才160亿。这样,蚂蚁要么停下来补充资本金,要么控制放贷规模。无论如何,蚂蚁消费金融快速扩张的时代要过去了。

对蚂蚁而言,当前营收与盈利贡献最重要来源的微贷业务,因为有监管这道紧箍咒,等于扩张空间被束缚住了,这或许才是马云最大的担忧。

当然,监管的担忧不仅如此,还有一个是数据隐私性的问题。

央行金融时代文章中提到,涉及数亿消费者的数据信息具有“公共品性质”,消费者单一授权不能解决互联网企业对数据管理和运用的合法性问题。 “当某一个大型互联网企业拥有涉及数亿消费者天量数据信息的情况下,即使从个体和逐笔看,其数据来源和使用均获得了消费者授权,但从总体看,可能存在“合成的谬误”,这些数据在总体上具有公共品性质,其管理、运用并非单一消费者授权就能解决其合法性问题。”

事实上,国外很少遇到像蚂蚁集团这种情况,既做科技又做数据又做征信、支付,还做金融放贷等业务,在国际上已找不到任何一家对标公司,以至于《经济学人》杂志将之称为世界上最全的金融科技平台——可以把它想象成Apple Pay(离线支付)、PayPal(在线支付)、Venmo(转账)、万事达卡(信用卡)、摩根大通(消费金融)和iShares(投资)的结合体,外加保险紧急业务,全都整合在一款移动应用里。

对于蚂蚁集团,确实给监管出了一道难题,过去蚂蚁集团与监管的博弈从支付宝、余额宝、到金融科技一而再再而三地上演,想必这次也如此吧。

马云演讲多次强调创新,还称“好的创新不怕监管,但是,怕用昨天的方式去监管”。但是,在现有的金融监管框架下,马云所期望的创新可能很难被允许了,监管已经定调”监管主体一视同仁“,况且,过去监管对蚂蚁的高杠杆模式已经网开一面了。

既然马云要继续做金融,那么必须要接受监管,过去淘宝电商在监管漏洞和缺位迅速崛起的经验已不能用于金融平台了,这点马云必须明白。不过,既然蚂蚁能够上市,接受金融监管也是其应该承受的。再说,都上市了,新的空间也会打开了,但新的博弈也会继续上演。

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。