荒谬的 “复利” | 打假办

本文作者为智能手机从业者托马斯白,知乎万赞答主,公众号托马斯白(微信 ID:tuomasibai),粉丝总数没有百万,粉丝财产总额应该过百万了。

假设我 2006 年时存了一笔钱。

这笔钱每年有 6% 的收益。

现在是 2018 年。我看了一眼账户余额,有 100 万人民币。

请大家猜一下,我 2006 年需要存多少钱,才能以 6% 的年均复利在 12 年后的今天获得 100 万元人民币?

今天就让我们来谈谈 “复利” 这个概念。

什么是复利?

复利率法(英文:compound interest),是一种计算利息的方法。按照这种方法,利息除了会根据本金计算外,新得到的利息同样可以生息,因此俗称 “利滚利”、“驴打滚” 或 “利叠利”。只要计算利息的周期越密,财富增长越快,而随着年期越长,复利效应亦会越为明显。

相信在各种理财文章轮番轰炸的今天,没有人不理解复利的意思。

我随手在微信中搜索了 “复利” 这个关键词,看到的都是这样的标题:

文中举的例子都是这样的:

一张纸假设它足够大,对折,再对折,共 64 次,会有多高?有人回答一米高,有人说 10 米,有人说一座大厦那么高。

其实还是要算了才会勉强相信它的长度:

同上,纸张最后是 18446744073709551615 层厚,以一本字典为例,500 页的字典,厚 0.045 M,(18446744073709551615 / 500 ) ×0.045=166020696 万公里。

这个长度是什么概念?地球到月球的距离是: 38.4 万公里。

或者这样的:

一份工作,假如有两种薪资报酬:

A:一个月给你 30 万元,每天给你 1 万元。

B:按天发放,第一天给你一分钱,然后,后一天是前一天的 2 倍。(选择 A? 还是选择 B?你会选择哪种?)

答案:b 一分

选择 B 的朋友请看下面结果:

第 1 天:0.01 元

第 2 天:0.02 元

第 3 天:0.04 元

第 4 天:0.08 元

第 5 天:0.16 元

第 6 天:0.32 元

第 7 天:0.64 元

第 8 天:1.28 元

第 9 天:2.56 元

第 10 天:5.12

第 11 天:10.24

第 12 天:20.48

第 13 天:40.96

第 14 天:81.92

第 15 天:163.84

第 16 天:327.68

第 17 天:655.36

第 18 天:1310.72

第 19 天:2621.44

第 20 天:5242.88

第 21 天:10485.76

第 22 天:20971.52

第 23 天:41943.04

第 24 天:83886.08

第 25 天:167772.16

第 26 天:335544.32

第 27 天:671088.64

第 28 天:1342177.28

第 29 天:2684354.56

第 30 天:5368709.12

30 天合计:10737418.23 元,明白了吗?这就是倍增的力量!复利的威力!

看明白了吗?这就是” 复利” 的威力!

难怪爱因斯坦都把” 复利” 称为世界第八大奇迹!

让我们回到开篇的问题:

请大家猜一下,我 2006 年需要存多少钱,才能以 6% 的年均复利在 12 年后的今天获得 100 万元人民币?

我把这个问题贴在群里问了几个朋友。

大部分人的回答是 5 万。少数人回答 15-20 万左右。是啊,看完上面的故事,在爱因斯坦的光环下,1 分钱都能变成 1000 万,这时间虽然不长,也有 12 年了。6% 看起来低,也已经远高于银行存款利率了对吧?

大家猜猜实际上需要存多少钱?

答案是 49.7 万。

也就是说,你在 2006 年真金白银地存下 50 万块钱,经历了长达 12 年的漫长的 6% 复利增长,你才能得到 100 万。

2006 年的 50 万元可以在北京五道口华清嘉园买一套两居室;2018 年的 100 万 元能买什么,就不用我再说了吧?

这就是神奇的、世界第八大奇迹:复利。

为什么故事里的复利如此神奇,而用实际数据倒推出来的结果却又如此稀松平常呢?

因为 “复利” 的价值被有意夸大了。

所有关于复利的计算,其实非常简单,就两个限制条件:增长率和持续时间。

增长率

故事里的 “复利”,增长率都是 100%:不管是工资每天涨一倍,还是一张纸折一下;而现实中的财富增长率呢?即便是巴菲特,他的年化收益率也只能做到 19% 左右。对于大部分的普通人来说,做到 6%-8% 的年化收益率已经是非常不容易的事情了。

这个收益率还没有减去通货膨胀和随着时间推移产生的货币贬值。

12 年前的 50 万和 12 年后的 50 万,在经济学概念里已经不是等价的货币资产了;后者由于上述原因的贬值,实际价值已经远远小于 12 年前。即便这个数字由于复利变成了 100 万,计算上这些贬值,几乎可以算得上是负收益。

持续时间

现实世界中,大家在提到收益率的时候,通常都是以 “年” 为单位计算的。而前文所述的寓言故事则不然:那个发工资的故事,是每天发给你一次工资;那个折纸的故事更是直接把时间成本隐去:翻一下纸需要多久?几秒钟吧。于是在现实世界中要以 “年” 记的时间周期,变成了天和秒。一个月就是 30 个周期;转眼间纸就被对折了 64 次。而这背后的数学模型如果放在现实中用以计算财富的复利增长,则分别是 30 年周期和 64 年周期。

人生有几个 30 年?

用一个现实生活中几乎不可能实现的高收益率,再把这些收益需要的时间周期缩短到令人忽略不计的程度,这些带着明显洗脑倾向的寓言故事就这样编成了。

我们读了太多太多类似的故事,以至于已经相信了复利的魔力。也就不奇怪在开始的那个问题中,大家给出的答案大多低得离谱– 因为我们已经开始相信复利可以创造惊人的财富,甚至可以财务自由,直至完成阶级跨越。

那么,是谁在反复地传播这些夸大复利的故事呢?

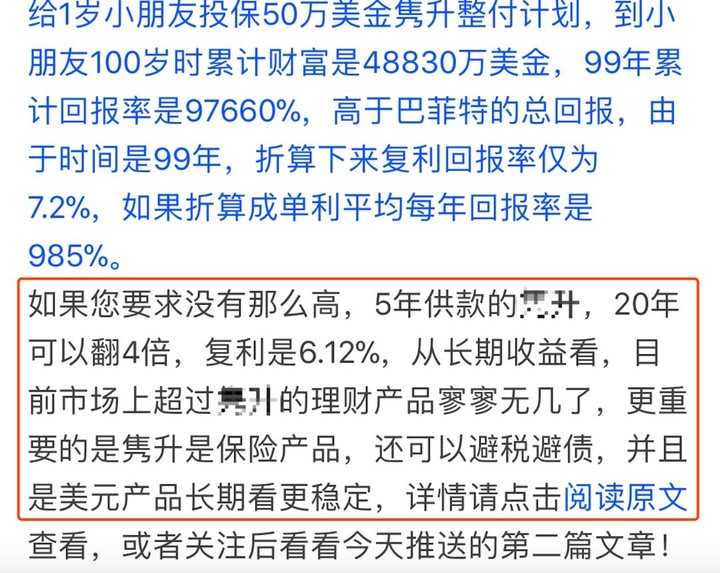

让我们打开前文提到的那几篇公众号,拖到最后:

是的,在宣扬复利,美化复利的,就是这些人:

卖理财产品的,和卖保险的。

理财产品的荒谬大家都很清楚了,今天我们来重点讲讲保险。

几乎所有理财教科书都告诉我们:家庭资产配置里,保险是非常重要的一部分;保险对于对冲意外带来的风险十分重要等等。

随着国民收入水平的提高,大家对保险也越来越关注。剥去各种复杂的外壳,其实寿险主要分为两种:消费型保险和返还型保险。(分红型保险其实约等于购买理财产品,也就不用再讲了。)

理解起来也很容易:消费型保险你交的钱全部是保费,如果没出险,不会返还,类似车险;返还型保险则不同,你所交的钱会存在一个账户里,如果没有出险,到一个指定期限,比如 50 年后,你所交的金额会以本金的 100%-120% 返还给你。

几乎所有保险销售人员都会极力推荐你购买返还型保险;而大部分普通消费者的第一反应也是购买返还型保险。销售力推的原因很简单:返还型保险的销售提成高嘛。而消费者的感受中,仿佛我交的这些钱是被 “储蓄” 起来了,而并没有被花掉,感觉明显更划算啊。

实则不然。

不管是返还型还是消费型,当你的保障额度相同时,同一地区的保险公司计算出来的每年保费是几乎一样的,这是保险公司的精算师通过该地区平均寿命等多个因素计算出来的数字,跟你买什么保险类型无关。所以消费型保险就是直接用现金支付了这部分保费。

而返还型保险呢?很简单。你在用这比钱的利息支付保费。由于返还型保险可以锁定足够长的持续时间(通常都在 30-50 年以上),因此这类保险的复利收益还是可以覆盖掉你的保费的。而你现在看起来很诱人的每月返还你的那些钱,实际上由于钱的通货膨胀和随时间贬值属性,其真实价值已经所剩无几。

而显而易见地,要想达到同样的保额,返还型保险需要缴交的费用,远远高于消费型保险。

我们当然需要购买保险,但那实际上是为了对冲未来数年乃至十几年内可能出现的意外情况;并不是为了数十年后可以得到一笔钱。

在你年轻最需要钱的时候,你用几倍的成本选择了看似更划算的返还型保险,以换取退休后看似诱人实则价值寥寥的本金利息返还,这就是返还型保险最大的骗局。

复利是一个经典的经济学概念,本身并不荒谬。大部分人对理财和投资的兴趣很多都开始于对复利的认知和了解。复利的增长方式也告诉我们应该持之以恒地坚持做正确的事情,才会有最好的结果和回报。但是当这种概念被滥用、编成段子和小故事来忽悠不明真相的群众,成为劣质保险和理财产品的帮凶时,我们有义务站出来,帮大家敲几下计算器,算一算到底什么才是真正的复利。

那么,我们应该如何正确看待复利?

我们既不要对复利产生不切实际的幻想而盲目乐观,也不应唾弃复利而放弃积累和投资,转向消费主义。我们恰恰需要做的是,正视复利。通过自己的学习和坚持,把获得复利的时间延长,把收益率提高。

正如我之前的文章《工资越涨越不够花?你可能已经掉进了消费主义的陷阱》中提到的:

资产投入是一个长期行为,你获得的不是短期的立刻满足,你需要对抗的是长期的坚持,才能获得资产收入里最迷人的部分:复利。要想获得复利,最需要投入的是时间。所以投资这件事,学习的越早越好,开始的越早越好。

最后,复利是人类第八大奇迹?

爱因斯坦:我没说过这话。